甲斐承太郎

甲斐承太郎なんかテレビとかで大騒ぎになっているインボイス制度だか、ルイボスティーやら話題になってるよね?

なんか消費税がかかわってるみたいだけど…つまりなんなの?

インボイス制度は、適格請求書等保存方式とも呼ばれています。

事業者が仕入れの際に支払った消費税の控除を受けるために、適格請求書が必要になります。

- 新たに事業を始めたばかりで消費税納税の基礎を学びたい方

- 消費税の計算方法や申告方法について詳しく知りたい方

- 課税事業者と免税事業者の区分とその基準を理解したい方

インボイス制度は、消費税の適切な納税を促進するために導入されますが、免税事業者には大きな影響を及ぼす可能性があります。

自身のビジネスにおける取引環境をよく検討し、適切な対応を取ることが求められます。

消費税について

消費税の納税?毎日買い物したらお店に納税してるけど、それじゃダメなの?

日常の買い物で支払う消費税と、個人事業主としての消費税納税は異なります。

コンビニで買物をした時に支払う消費税は、コンビニが受取った消費税はコンビニが代わりに税務署に納めるもので、これにより消費者は間接的に税金を支払っていることになります。

消費税制度において、免税事業者と課税事業者の制度があります。

| 項目 | 免税事業者 | 課税事業者 |

|---|---|---|

| 条件 | 前々年度の課税売上高が1,000万円以下 開業して2年経過していない | 課税売上高が1,000万円以上の事業者 |

| 納税義務 | 消費税の納税義務なし | 消費税の計算及び納税が必要 |

| 記録保持 | 納税義務がないため比較的緩い | 正確な記録保持と請求書等の保存が義務付けられている |

| 消費税の取り扱い | 消費税を請求・受領しても納税する必要はない | 課税売上にかかる消費税額から適切に計算し、納税する必要がある |

免税事業者はインボイス登録できない

え!?消費税はお客さんからもらっても税金として払わなくていいの?

免税事業者は、これまでのように消費税を納税する必要はありませんが、適格請求書を発行できないため、取引先にとっては消費税の仕入税額控除が認められなくなります。

これにより、免税事業者との取引が不利になる可能性があります。

適格請求書?

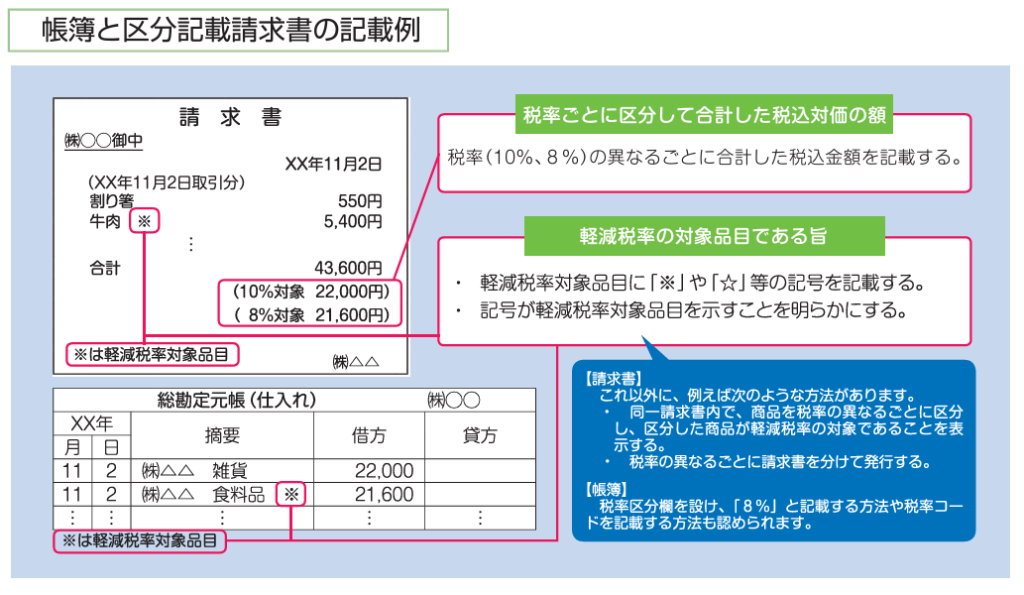

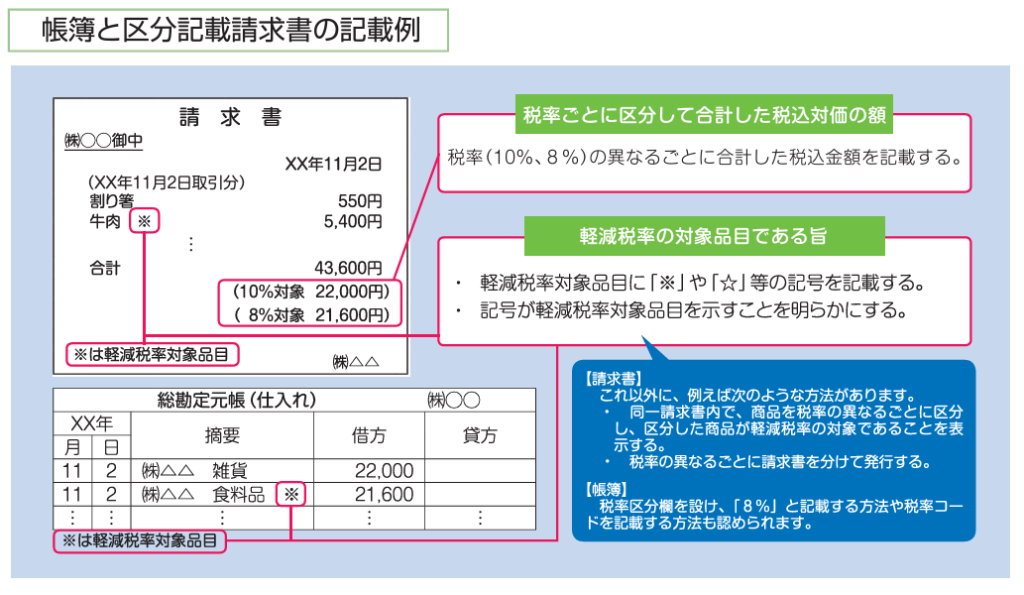

適格請求書とは、2023年10月から開始されるインボイス制度において、消費税の仕入税額控除を受けるために必要な請求書のことです。

この制度では、仕入税額控除を受けるためには、適格請求書発行事業者(インボイス発行者)が発行した適格請求書を取引の証拠として保持しておく必要があります。

- インボイス発行事業者の氏名又は名称及び登録番号:

- 消費税法に基づく適格請求書発行事業者の登録番号を含む、事業者の情報。

- 取引年月日:

- 商品やサービスが提供された日。

- 取引内容:

- 取引の内容を明確に示し、軽減税率の対象品目であればその旨を記載。

- 税率ごとに区分した対価の額及び適用税率:

- 税抜き価格または税込み価格と、適用される消費税率。

- 消費税額等:

- 取引にかかる消費税額。端数の処理方法についても1インボイスごと、税率ごとに1回の処理が必要。

- 書類の交付を受ける事業者の氏名又は名称:

- 商品やサービスを購入した事業者の情報。ただし、簡易適格請求書の場合はこの記載が不要です。

つまりなんで適格請求書が必要なの?

課税事業者であるクライアント側の視点で考えてみましょう。

消費税は受け取った金額と支払った金額を相殺し、過剰に受け取った分を納税します。

仕事を依頼した相手が適格請求書を発行できない事業者、例えばフリーランスなどから受取った消費税は相殺できず、実質的な負担増となります。

ほかに適格請求書が無いと様々なデメリットがあります。

適格請求書が無い場合の影響

- 取引相手にとってのコスト増加:適格請求書を交付できない免税事業者との取引では、取引相手(課税事業者)は消費税を仕入税額控除できないため、実質的なコストが増加します。これにより、免税事業者との取引が不利になる可能性があります。

- 取引の減少や失失:仕入税額控除を受けられないことによるコスト増加を避けるため、課税事業者は適格請求書を交付できる事業者とのみ取引を行おうとする傾向が強くなります。結果として、免税事業者は取引機会を失うことになりかねません。

- ビジネス上の信頼性:インボイス制度のもとでは、適格請求書発行事業者であることが、事業の正規性や信頼性の証となりえます。適格請求書を発行できない免税事業者は、ビジネスパートナーから敬遠される可能性があります。

なんで、消費税を支払うことが厳しい個人事業主に対する免税措置なのに、その恩恵を受け取れなくするような制度を作ったの?

インボイス制度の導入により、免税事業者は適格請求書を発行できなくなるため、課税事業者として登録することでその恩恵を受けることができなくなる側面もあります。

この制度変更は、一部の事業者にとっては厳しい選択を迫ることになるかもしれませんが、消費税の仕組みの透明性を高めるとともに、国際的な基準に合わせた税制を導入することを目的としています。

課税事業者になったら

とりあえず、課税事業者になったら何が変わるの?

課税事業者になった場合は翌年の3月末までに消費税の確定申告を行って納付する必要があります。

消費税の納付方法は、以下の手順で行います

課税事業者なったら『消費税課税事業者届出書』を提出する必要があります。

提出期限は決められていませんが速やかに届け出をしましょう。

消費税を納税する手順

- 確定申告を行う: 個人事業主は、事業年度が終了した後、消費税の確定申告を行います。

- 消費税の計算方法

- 原則課税方式:税込みの売上から仕入れ・経費の消費税を差し引いた金額を納税します。

- 簡易課税方式:売上高にみなし仕入れ率を乗じた額を仕入れ税額とみなし、差額を納税する。

課税期間開始前日までに『選択届』を提出する必要があります。

- 消費税の計算方法

- 納付書を受け取る:

- 確定申告を行った後、税務署から納付書が送られてきます。納付書には納税額や納税期限が記載されています。

- 消費税を納付する:

- 納付書に記載された期限までに、指定された方法で消費税を納付します。納税方法には、以下のようなものがあります

- 銀行振込:

- 納付書に記載された口座へ振込みます。

- コンビニエンスストアでの納付: 納付書にバーコードが印刷されている場合、コンビニエンスストアで直接納税が可能です。

- 税務署の窓口で直接納付: 現金で直接税務署の窓口に持参し納付します。

- e-Tax(電子申告・納税システム)を利用する: インターネットを通じて電子的に消費税を納付する方法です

- 銀行振込:

- 納付書に記載された期限までに、指定された方法で消費税を納付します。納税方法には、以下のようなものがあります

納付期限を守り、正確に消費税を納税することが重要です。

期限を過ぎると延滞金が発生する場合があるため、注意が必要です。

また、事業の状況によっては、消費税の還付を受けることも可能ですので、申告時にしっかりと計算しましょう。

消費税の確定申告をしましょう

また、確定申告か…消費税の場合はどうやって計算すればいいの?

確定申告での消費税計算には、基本的に「原則課税方式」と「簡易課税方式」の2種類があります。

複雑な原則課税方式は小規模事業者にとって大きな負担になります。

救済策として簡易課税方式が認められています。

個人事業主向けのブログなので今回は簡易課税方式のみの説明となります。

ちなみに、簡易課税方式を選択する場合は、事前に「消費税簡易課税制度選択届出書」を税務署に提出する必要がありますよ。選択が終わったら、その方式に基づいて消費税を計算し、確定申告書に記入して申告します。

簡易課税制度で消費税を計算しよう。

簡易課税方式の基本の計算式はこちらです

納税額 = (課税売上高) × 10% -{(課税売上高) × 10% × みなし仕入率}

課税売上高ってなに?課税じゃない売上高もあるの?

あります。

例えば、土地の販売や医療サービスの提供、国や地方公共団体が提供する特定のサービスなど、消費税法で非課税取引と定められています。

| 取引タイプ | 概要 |

|---|---|

| 土地の譲渡及び貸付け | 借地権など土地上の権利を含む。1か月未満の貸付けや駐車場利用は非課税取引に当たらない。 |

| 有価証券等の譲渡 | 国債や株券などの有価証券の譲渡。ゴルフ会員権の譲渡は非課税取引に当たらない。 |

| 支払手段の譲渡 | 銀行券、小切手、約束手形などの譲渡。収集品としての譲渡は非課税取引に当たらない。 |

| 郵便切手類及び印紙の譲渡 | 日本郵便株式会社による郵便切手類の譲渡、地方公共団体による証紙の譲渡。 |

| 物品切手等の譲渡 | 商品券、プリペイドカードなどの譲渡。 |

| 国等が行う一定の事務に係る役務の提供 | 登記、登録、特許、免許、許可、検査、検定、試験、証明、公文書の交付などの役務の提供。 |

| 一定の身体障害者用物品の譲渡・貸付け等 | 義肢、視覚障害者安全つえ、義眼、点字器、人工喉頭、車椅子などの身体障害者用物品の譲渡、貸付け、製作の請負および修理。 |

みなし仕入率は下記の分類で別けられます。

みなし仕入率が低いほど納税額を抑えられます。

| 事業区分 | みなし仕入率 | 対象となる事業 |

|---|---|---|

| 第1種 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更せずに他の事業者に販売する事業) |

| 第2種 | 80% | 小売業 |

| 第3種 | 70% | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業含む)、電気業、ガス業、熱供給業及び水道業。 |

| 第4種 | 60% | 具体的には飲食店業など。第3種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も含む |

| 第5種 | 50% | 運輸通信業、金融・保険業、サービス業(飲食店業を除く)。 |

| 第6種 | 40% | 不動産業 |

飲食店で課税売上高が1000万円、課税仕入高が600万円の場合、簡易課税方式による計算は次の通りです。

- 課税売上高にかかる消費税額:1000万円×10% = 100万円

- みなし仕入率を適用した仕入控除税額:1000万円×10% = 100万円×60% = 60万円

- 納税額:40万円

軽減税率って何者?

あれ?そういえば、テイクアウトだと消費税が8%だけどイートインスペースで食べると10%になるとか訳わかないことやってなかったっけ?

消費税が引き上げの条件として軽減税率制度がスタートしました。

軽減税率制度とは、消費税率の一部を軽減する制度です。

令和元年10月1日から、消費税及び地方消費税の税率が8%から10%に引き上げられた際、生活必需品である「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」の2つのカテゴリーに対して、消費税の軽減税率が8%で維持されるようになりました。

これに伴い、事業者は取引を税率ごとに区分して記帳する「区分経理」を行う必要があり、消費税に仕入税額控除を適用するためには、取引相手(売手)である登録事業者から交付を受けたインボイスの保存等が要件とされています。

また出たわね!

インボイス制度!!

…これってどうやって関わってくるの?

ここでインボイス制度の役割が重要になります。

インボイス制度では、事業者が取引時に交付する請求書(インボイス)に、取引の内容、適用される消費税率、消費税額などを明記することが求められます。

これにより、事業者は取引ごとの税率を正確に把握し、適切な消費税の申告が可能になります。

つまり、軽減税率制度による複数税率の導入と、それを支えるインボイス制度の実装により、消費税の適正な申告と効率的な仕入税額控除が実現しているのです。

消費税の確定申告を提出しよう

申告書が完成したら、あとは税務署に提出するだけです。

“個人事業者の方は、確定申告書等作成コーナーから申告書等を作成の上、e-Taxにより提出してください。”

と国税庁からアナウンスされています。

確定申告の提出はe-Taxを利用しましょう。

なんか、インターネットが無いと申告ができないのは不安だな~

他には、作成した消費税の確定申告書を直接税務署に提出することも可能です。

| 提出方法 | メリット | デメリット |

|---|---|---|

| 手渡し (税務署窓口) | 書類に不備があればその場で確認可 | 確定申告時期の混雑、開庁時間に制限 |

| 郵送 | どこからでも送付可能、手間が少ない | 控えが残らない可能性、返信用封筒と切手必要 |

| e-Tax | 自宅から好きな時間に提出可、添付書類簡略化、返金受取が早い | 利用者識別番号と電子証明書の取得必要 |

ここでCMです。

会計ソフトを使えば、複雑な消費税申告が簡単になります。

自動で集計してくれるので、手間やミスが大幅に減少します。

さらに、電子申告にも対応していますので税務署に行く必要も、紙の山にうずもれることもなし。

確定申告のストレスから解放されたいなら、この会計ソフトが解決策です。

まとめ

消費税は課税売上高が1,000万円を超える個人事業主が納付対象となります。消費税の計算方法には原則課税方式と簡易課税方式があり、事業の規模や業種に応じて選択できます。

特に、飲食店のような事業では、簡易課税方式を選択すると、みなし仕入率を利用して税負担を軽減できる可能性があります。

軽減税率制度によって、食品や新聞の販売には8%の税率が適用されることも重要なポイントです。

そして、インボイス制度の導入により、仕入税額控除を行う際には適格なインボイスの保存が必須となりました。

インボイス制度に登録されていない免税事業者は適格請求書を発行できないため、仕入れた際の消費税を控除できません。

つまり、承太郎さんが免税事業者であれば、取引先によっては不利になる場合が多く取引を避けられる可能性があります。

課税事業者になるか免税事業者になるのか…ここは本当に迷いどころだよね。

節約を取るか、登録してクライアントからの信頼を得て売上を上げるか…これはわからん!