甲斐承太郎

甲斐承太郎これから人生で初めて脱サラして、個人事業主になるんだけど…。

会社員時代とは世界がどれくらい変わるのかな?

今まで税金も保険料も会社が勝手に天引きしてたから、実は何も知識がないんだよね。

個人事業主としての生活は、確かに自由度が高いですが、それに伴って収入の不安定さや責任の重さも大きな悩みになります。

特に、生活費の管理は事業存続はもちろん、個人の生活品質に直結する重要な課題です。

こうした不安や疑問を抱えるのは、あなただけではありません。しっかり勉強していきましょう。

- 会社員と個人事業主の生活の違いが理解できます。

- 個人事業主としての税金や保険料の仕組みについての必須知識を得られます。

- 会社員と個人事業主の税金や保険システムの違いが明らかになります。

会社員から個人事業主への変更は、会社に依存していた部分が多かったことを痛感させられます。

個人事業主になると、定期的な収入の保証はなく、怪我や病気で働けなくなるリスクへの保障も失われます。

また、税金や社会保険料の支払いも自分で行う必要があります。

収入と支出をしっかり管理し、確定申告を通じて、計画的にライフプランを立てましょう。

会社員と個人事業主と税金

さっそくだけど、個人事業主と会社員では税金の種類とか金額はどうかわるの?

まずはサラリーマンと個人事業主での税金と保険料の違いについて見ていきましょう。

| 種類 | 個人事業主 | サラリーマン |

|---|---|---|

| 所得税 | 事業所得から必要経費を差し引いた額に対して課税。確定申告が必要。 | 給与所得から所得控除を差し引いた額に対して課税。年末調整または確定申告で決定。 |

| 住民税 | 前年の所得に基づき、市町村が決定。確定申告により自動的に計算される。 | 前年の所得に基づき、市町村が決定。会社の年末調整で自動的に計算される。 |

| 消費税 | 課税売上高が1,000万円を超える場合に課税事業者として納税義務あり。インボイス制度に注意。 | 直接的な納税義務なし。日常生活で消費する商品・サービス購入時に支払う。 |

| 個人事業税 | 都道府県による税金。事業の種類や所得によって異なる。 | 納税義務なし。 |

| 社会保険料 | 国民健康保険(自営業者など)や国民年金(第1号被保険者)に加入し、自己負担。 | 健康保険・厚生年金保険に加入。給与から自動的に控除され、会社が半額負担。 |

でも個人事業主も会社員も所得税と住民税の2つは変わらないんだね。

支払う税金の違いは

消費税と個人事業税だけです。

個人事業主になると税金はどうやって支払うの?

あれ?給与明細確認したけど、毎月、住民税も所得税も天引きされてる。

これって個人事業主になったらどうやって天引きしてもらうの?

てか、この金額はどうやって決めてるの?

個人事業主になると税金の天引きはできません。

自分で納付することになります。

毎年決まった時期に納付書が届きますのでそれで支払うことになります。

じゃあ、所得税や住民税の金額って誰がどうやって決めているの?

所得税の金額は、個人がその年に得た総所得から必要な控除を差し引いた後の課税所得に、税率を適用して計算されます。

この計算を行うのは税務署ですが、申告は個人が行います。

これが確定申告です。

サラリーマンは確定申告しなくてOKで?

確定申告?なんか春になるとCMでよくやってるやつだよね?

そんなの書いた記憶ないけどな~…

確定申告書は書いたことないと思いますが、年末調整の書類は書いたことありますよね?

サラリーマンの場合は会社がアナタに代わって所得税の計算をやってくれています。

つまりサラリーマンは年末調整を通じて、ある程度の調整は行われますが、最終的な精算は個人で確定申告によって行われます。

| 特徴 | 年末調整(会社員) | 確定申告(個人事業主) |

|---|---|---|

| 目的 | その年の所得に応じた正確な納税額を確定 | その年の所得に応じた正確な納税額を確定 |

| 対象者 | 給与所得者(会社員、公務員等) | 給与所得者(特定の条件を満たす人)、個人事業主、副業等で所得がある人 |

| 手続き時期 | 毎年12月 | 毎年2月~3月 |

| 手続き方法 | 企業が従業員に代わって行う | 個人が自分で行う |

| 所得税の調整 | 源泉徴収による納税額と実際の納税額の差額を調整 | 自己申告による所得の計算と納税額の確定 |

| 還付金の受け取り | 年末調整で計算され、給与と一緒に受け取ることが多い | 確定申告後、口座に振り込まれるか、納付書で支払う |

| 住民税・社会保険料 | 所得税の調整のみ。住民税や社会保険料はこの時点での調整はなし | 所得を基に翌年度の住民税や社会保険料が計算される |

年末調整と確定申告は、手続きは異なるものの、目的は共にその年の所得を明らかにし、正確な納税額を決定することにあります。

対象者や手続き方法、そして手続き時期に違いがあります。

源泉徴収ってなに?

なんでサラリーマンの場合、確定申告もしたことないのに毎月給料から所得税やら天引できるの?

所得税が自動的に算出される理由は、勤務先が源泉徴収という形で従業員の給与から税金をあらかじめ差し引いて国に納めるシステムに基づいているからです。

源泉徴収とは、雇用主が従業員の毎月の給料から所得税を計算し、あらかじめ所得税額を所得から差し引いて国に納付する制度です。

源泉徴収の仕組み

- 税金の予納:

- 給与の支払い時に、勤務先が従業員の所得税を計算し、給与から直接所得税を差し引き、あらかじめ税務署に納付します。

これにより、従業員は所得税を自分で計算し納税する手間を省けます。

- 給与の支払い時に、勤務先が従業員の所得税を計算し、給与から直接所得税を差し引き、あらかじめ税務署に納付します。

- 年末調整:

- 年の終わりに勤務先が行う手続きで、1年間の所得と所得税額を精算します。

この時に扶養控除や保険料控除など、従業員が受けるべき控除を適用し、年間を通じて過剰または不足していた税金の調整を行います。

- 年の終わりに勤務先が行う手続きで、1年間の所得と所得税額を精算します。

ただし、確定申告が必要なケースもあるため、自身の収入状況を理解し、必要に応じて適切に手続きを行うことが重要です。

昔、雑誌の投稿コーナーで佳作取って10万円の賞金もらったことあるけど、源泉徴収された金額が振り込まれたな~…勤務先ではない会社が源泉徴収をするのって問題ないの?

源泉徴収は、勤務先以外の企業や団体が行うことも全く問題ありません。

源泉徴収とは、所得が発生する際に、その所得を支払う者(クライアント)が所得税を事前に計算し、税金分を差し引いた額を受取人に支払い、差し引いた税金を国に納める制度です。

個人事業主になったら源泉徴収について下記の注意が必要です。

個人事業主と源泉徴収の関係

- 報酬の受け取り:

- 仕事を請け負った際に得る報酬に対して、クライアントが源泉徴収を行う場合があります。

- 自己発行の見積もりや請求書:

- 源泉徴収が必要な場合は、見積もりや請求書にその旨を明記し、源泉徴収額を差し引いた金額を記載します。

- 源泉徴収票の保管:

- 源泉徴収された場合は、必ず源泉徴収票を受け取り、確定申告時に使用するために保管しておく必要があります。

- 確定申告の必要性:

- 年間を通じて得た収入に対して、確定申告を行い、源泉徴収された税金の精算を行います。

- 源泉徴収の適用外業務:

- 一部の業務については源泉徴収の対象外となることがあるため、税法に基づいて確認する必要があります。

- クライアントとの事前確認:

- 報酬支払いの際の源泉徴収の有無については、契約時にクライアントと事前に確認し、合意しておくことが重要です。

- 源泉徴収のない報酬:

- 源泉徴収が行われない場合でも、年間の収入として確定申告に含め、必要な税金を支払う責任があります。

住民税の確定申告が無いのはなんで?

あれ?

じゃ、住民税はどうやって金額を決めるの?

住民税は、所得税の確定申告書をもとにして、所在地の自治体が計算を行います。

住民税には、所得割と均等割があり、所得割は所得に応じた税額で、均等割は自治体に住んでいるすべての人が一律で支払う金額です。

住民税の詳細については後述します。

所得税の確定申告をしよう!

確定申告のやり方を解説するだけで凄い量になってしまったのでコチラの記事で解説しています!

住民税ってなんだ?

でもさ!税金ってやつは、お金を稼げばその一部を持っていくし、モノを買えばその一部を持って行くし、さらになんで住んでるだけで税金を払わないといけんのさ!

住民税によって確保された財源は、地方自治体が自立して公共サービスを提供するための基盤を支えます。

所得税と住民税ってどう違うの?

取得税と住民税の違いって具体的にどう違うの?

どちらであろうと税金は国民のために使われるものでしょ?

大前提として国税と地方税という大きな違いがあります。

所得税は国の財政を支えるために使われ、国全体の公共サービスや社会保障、国防などに充てられます。

住民税は地方自治体の財政を支えるために使われ、教育、福祉、消防・救急、ゴミ処理など地域に密接に関連するサービスに充てられます。

住民税の計算方法は?

じゃ、住民税はどうやって計算されてどのくらい税金で取られるの?

先ほども説明しましたが、前年の所得に応じて住民税額が計算されます。

サラリーマン時代であれば毎月の給料から天引されていましたが、仕事を辞めて収入が不安定な状態で届く納付書の金額に驚くのは退職者あるあるです。

住民税の計算方法は、大きく分けて「均等割」と「所得割」から成り立っています。

以下、個人住民税についての基本的な計算方法を説明します。

| 項目 | 均等割 | 所得割 |

|---|---|---|

| 定義 | 全ての納税者が一律で支払う税金。 | 前年の所得に応じて課税される税金。 |

| 適用対象 | 市町村民税と都道府県民税。 | 市町村民税と都道府県民税の所得に基づく部分。 |

| 金額の決定方法 | 一律の金額が設定されており、納税者の所得に関わらず同額。 | 納税者の前年度の総所得から所得控除を差し引いた「課税所得」に基づいて計算される。 |

| 金額の範囲 | 数千円程度で、自治体によって異なる。 | 納税者の所得や所得控除の適用額によって変動し、自治体の設定する税率によって異なる。 |

| 目的 | 基本的な自治体サービスの提供費用を、住民が広く分担するため。 | 納税者の所得水準に応じた公平な負担を求め、所得の多い人から多くの税金を徴収するため。 |

所得割の計算方法

じゃ、住民税の所得割は結局どうやって計算するの?

また、レシートやら源泉徴収やら用意しないといけないの?

住民税の所得割は、前年の所得や確定申告をもとに市区町村が計算します。

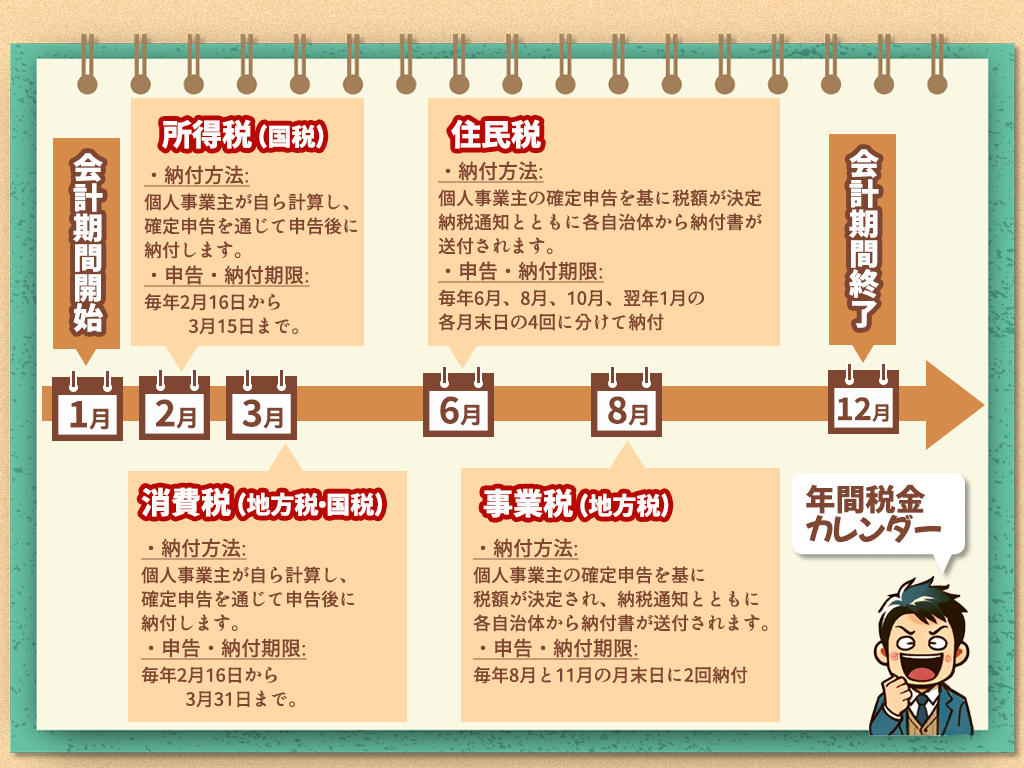

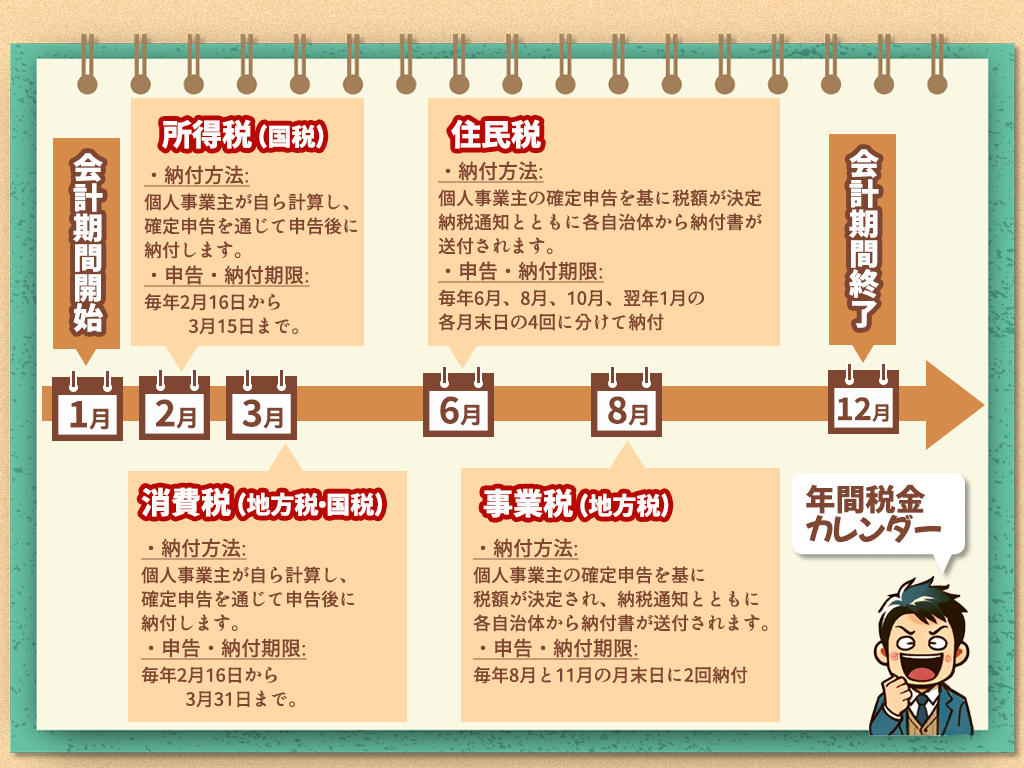

住民税の納付は、通常年4回(6月、8月、10月、翌年1月)に分けて行われ、金融機関やコンビニエンスストアでの納付も可能です。

具体的な計算式については(北海道の場合)

所得割額=(所得金額ー所得控除金額)×税率10%(市民税6%・道民税4%)-税額控除等

になります。

そこに均等割が加算されます。

市民税3,500円、道民税1,500円※令和5年度まで

所得控除やら税額控除とか、前回の所得税の場合となんかほとんど一緒なのね。

厳密にいうと金額や対象など多少の差異があります。

網羅しておりますので興味有る方は覗いてみてください。

所得税と住民税の所得控除の違い一覧

| 所得控除の種類 | 所得税控除額 | 住民税控除額 | 備考 |

|---|---|---|---|

| 生命保険料控除 | 最高12万円 | 最高7万円 | |

| 地震保険料控除 | 最高5万円 | 最高2万5千円 | |

| 障害者控除 | 27万円(特別障害者40万円) | 26万円(特別障害者30万円) | 同居特別障害者は所得税75万円、住民税53万円 |

| 寡夫控除 | 27万円 | 26万円 | |

| 寡婦控除 | 27万円(特別の寡婦35万円) | 26万円(特別の寡婦30万円) | |

| 勤労学生控除 | 27万円 | 26万円 | |

| 扶養控除(一般) | 38万円 | 33万円 | |

| 扶養控除(特定) | 63万円 | 45万円 | |

| 扶養控除(同居老親以外の老人) | 48万円 | 38万円 | |

| 扶養控除(同居老親) | 58万円 | 45万円 | |

| 配偶者控除(一般) | 38万円 | 33万円 | 配偶者特別控除の適用も可能(要件あり) |

| 配偶者控除(老人) | 48万円 | 38万円 | |

| 配偶者特別控除 | 最高38万円 | 最高33万円 | |

| 基礎控除 | 38万円(48万円) | 33万円(43万円) | 所得税は2020年分から、住民税は2021年分から金額が変更。合計所得金額が2400万超の場合は金額が変わる。 |

実は…所得税よりも住民税のほうが控除額が少ない場合が多いのです。

つまり、所得税の場合は所得が控除額が上回って税金がかからないと油断をしていると、住民税の場合では控除が所得を上回らず住民税が発生する可能性もありますのでご注意ください。

住民税非課税対象者とは?

所得税の時は108万円以下だったら所得税は発生しなかったよね? じゃあ、住民税の場合はいくら以下だったら住民税がかからなくなるの?

具体例として

①住民税のすべてが免除になる世帯

②所得割が課税されない世帯の2パターンがあります。

- 生活保護法による生活扶助を受けている人

- 障害者、未成年者、寡婦、またはひとり親で、前年の合計所得金額が135万円以下の人

- 前年の合計所得金額が、非課税限度額以下の人

- 扶養親族を有さない方:45万円

- 扶養親族を有する方:35万円×家族数(本人+同一生計配偶者+扶養親族数)+31万円

- 前年の合計所得金額が、非課税限度額以下の人

- 扶養親族を有さない場合:45万円以下

- 扶養親族を有する方:35万円×家族数(本人+同一生計配偶者+扶養親族数)+42万円

収入が給与所得のみのサラリーマンで配偶者と子供2人暮らしのモデルケースであれば合計所得金額が3,059,999円以下の場合が住民税非課税世帯になります。

個人事業税を理解しよう

ついにきました!

個人事業主になって始めて登場する税金だよね。

コレってなんなの?

個人事業税は、事業活動を通じて得た所得に対して課税される地方税の一種で、都道府県が徴収する税金です。

主に、事業を行っている個人事業主に対して、その事業からの所得金額に応じて課税されます。

納税額は、事業の種類に応じた税率を適用して計算されます。

| 区分 | 事業の種類 | 税率 |

|---|---|---|

| 第一種事業 | 物品販売業、不動産貸付業、製造業、運送業、駐車場業、請負業、飲食店業など | 5% |

| 第二種事業 | 畜産業、水産業、薪炭製造業(主として自家労力を用いて行うものを除く) | 4% |

| 第三種事業 | 医業、歯科医業、弁護士業、司法書士業、税理士業、コンサルタント業、理美容業など | 5% |

| あん摩・はり・きゅう・柔道整復等の業、装蹄師業 | 3% |

注意:事業の種類や不動産貸付業及び駐車場業の課税対象となる基準については、個人事業税事業の種類に関する資料で詳細が説明されています。

“札幌市ホームページよりコチラ”

なお、年間の事業所得が290万円以下の場合は、個人事業税はかかりません。

個人事業税の申告はどうするの?

個人事業税も住民税と同じく申告しなくていいんだよね?

はい、その通りです。

個人事業税については、確定申告を行う際に「事業税に関する事項」欄に必要事項を記入することによって、特別な申告手続きを行う必要がなくなります。

つまり、確定申告書の提出が個人事業税の申告を兼ねることになります。

「事業税に関する事項」?

この番号ってなんの番号なの?

”複数の事業を兼業している方で、次に掲げる事業より生ずる所得がある場合”に記載する番号が割り振られていますが、サラリーマンであればかかわることが少ないの事業になりますので、空欄でかまいません。

詳細が気になる場合は国税庁HPより確認ください。

消費税の確定申告をしよう

所得税の確定申告が終わったら次は消費税の確定申告をしましょう。

ええ!まだ確定申告あるの!

もう尺が足りないんじゃない!?

そんなわけで消費税の確定申告についてはこちらにまとめました。

まとめ

今回は、サラリーマンと個人事業主の各種税金について比較しながら見てきました。

所得税の計算は収入から経費を差引して所得を計算し

所得から所得控除され課税所得が決まり、額に応じて税率が決まり所得税額が確定します。

さらに税額から直接控除される税額控除を差引いて復興税が加算されて所得税額が確定します。

この収入に対してどれだけ経費に回せるのかが節税につながることから税務署との線引の兼ね合いがしばし問題になります。

住民税や個人事業税は申告をしなくても所得税の確定申告をもとに計算されますので、自ら申告する必要はありません。

納税通知書と納付書は毎年決まった時期に送られてきますので、金融機関やコンビニなどで支払いができます。

OK!

サラリーマン時代は税金や保険の手続きは会社に任せっきりだったけど、お店を開業して個人事業主になったら確定申告をちゃんとして税金を収めないといけないんだね。

サラリーマンと違って天引きがないからちゃんと税金の仕組みを理解してお金の管理ができないとダメだね!